Кредитная карта МТС Кэшбэк – это флагманский продукт МТС-банка, она появилась в середине 2019 года. Карта универсальная, она может быть с кредитным лимитом или без него, ее можно использовать как кредитную или как дебетовую, внеся на нее собственные средства.

При оформлении карты до конца 2024 г., вы получите льготный период 13 месяцев без процентов на все покупки, совершенные в первый месяц.

Заказать кредитную карту МТС Cashback с льготным периодом 111 дней бесплатно навсегда.

- Основные условия и тарифы карты МТС Кэшбэк

- Как оформить карту МТС Cashback

- Получение карты

- Как активировать карту

- Бонусная программа МТС Cashback

- Как потратить бонусы МТС

- Список исключений по кэшбэку

- Оплата налогов с кэшбэком

- Условия по кредитной карте МТС Кэшбэк

- Как работает льготный период в 111 дней

- В личном кабинете

- В мобильном приложении

- Минимальный платеж по карте МТС Кэшбэк

- Кредитный лимит и как его увеличить

- Требования к заемщику

- Процентная ставка

- Можно ли снимать наличные?

- Пополнение карты

- Собственные средства

- Подводные камни карты МТС Кэшбэк

- Другие новости

Основные условия и тарифы карты МТС Кэшбэк

- Выпуск карты – бесплатный

- Обслуживание – бесплатное (для карт, выпущенных после 12.07.2023)

- Дополнительные карты не предусмотрены.

- СМС-информирование – 99 ₽/месяц (для виртуальной карты 59 ₽/месяц). Первый месяц при подключении по инициативе банка – бесплатно. Отключить можно в мобильном приложении.

- Кредитный лимит – до 1 млн. ₽, начальный меньше, банк его периодически повышает.

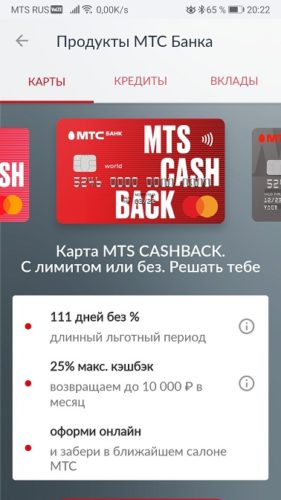

- Беспроцентный период – до 111 дней на покупки

- Процентная ставка на покупки – 11,9 – 49,9% годовых

- Процентная ставка на снятие наличных и переводы – 11,9 – 69,9% годовых

- Минимальный платёж – 5% от суммы задолженности, но не менее 100 ₽

- Карта MTS Cashback – неименная

- Платежная система – МИР

- Максимальная сумма кэшбэка в месяц – 10 000 ₽

- Базовый кэшбэк – 1% за покупки по всем категориям, кроме категорий повышенного начисления кэшбэка и списка исключений

- Повышенный кэшбэк – 5% за покупки в категориях, указанных на сайте банка (см. ниже)

- Срок действия – 5 лет с момента выпуска карты.

- Перевыпуск – платный, 299 рублей.

- Виртуальная карта – возможна, обслуживание бесплатное

Как оформить карту МТС Cashback

Кредитная карта MTS Cashback оформляется онлайн, заполнением заявки на сайте банка

Другой вариант – в приложении “МТС банк” (ранее – МТС-деньги). Если вас не интересуют заемные деньги, вы можете оформить карту вообще без кредитного лимита, тогда она будет дебетовой.

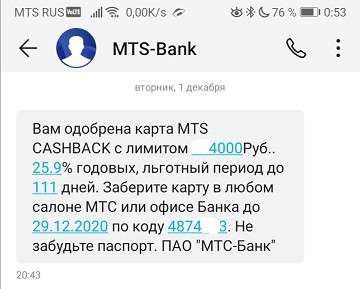

В зависимости от региона, готовую карту уже на следующий день можно забрать в офисе МТС или в МТС-банке. До банка мне ехать далеко, я выбрал ближайший офис МТС. После отправки заявки мне вскоре пришло СМС с одобрением карты. Указан приличный кредитный лимит, ставка 25.9% годовых и код из 7 цифр, который надо назвать в офисе МТС или офисе банка перед получением карты.

Получение карты

Процедура получения довольно муторная, много бумаг заполнять. Договор на 5 страницах. На первой же странице в нижней половине идет “Раздел 2 – Дополнительные опции и услуги“. В нем написано:

2.1 – SMS-Банк-Инфо – 99 рублей в месяц, первый месяц бесплатно

2.2 – Автоплатеж

2.3 – Присоединение к программе страхования на основании полиса-оферты “ВСК”. Никакого полиса не показывают и не дают, но страховку можно отключить. Два варианта:

- Прямо в салоне при оформлении карты отправить SMS на короткий номер 2121 с текстом НЕСТРАХ3 или NESTRAH3 – Отключение всех программ страхования.

- Можно и дома позвонить по номеру 8-800-2500520 (МТС-банк) и в голосовом помощнике выбрать “страхование” – послушать что там подключено, и отключить. Когда я отключал, это были цифры 5 и 1.

Как активировать карту

Дальше, прямо в процессе оформления карты раздался звонок с московского номера +7-495-2251505 . Я ответить не успел. Для активации карты МТС Кэшбэк нужно звонить по номеру 8-800-2500598, там нужно 2 раза ввести заранее придуманный вами пин-код.

Бонусная программа МТС Cashback

Важная фишка этой карты – бонусная программа. Бонусы выплачиваются баллами.

- Базовый кэшбэк – 1%, лимит 10000 в месяц

- Повышенный кэшбэк – 5%, лимит тоже 10000 в месяц. Категории повышенного кэшбэка обновляются банком каждый месяц.

- Кэшбэк у партнеров программы при переходах через сайт cashback.mts.ru или через мобильное приложение МТС Cashback – до 25%

Набор категорий повышенного кэшбэка 5% меняется каждый месяц. На февраль 2024 года он такой:

- Партнеры сервиса МТС Cashback

- Супермаркеты (с подпиской Premium) до конца 2024 года

Также эти же бонусы можно получать при оплате картами различных услуг, включая ЖКУ, электричество и налоги через сервис “МТС Деньги” или через одноименное мобильное приложение – 1%.

Как потратить бонусы МТС

Тратить бонусные баллы можно на любые покупки, если у вас подключена подписка “MTC Premium” (первые 14 дней бесплатно, дальше 249 руб./мес.).

Здесь есть подводные камни, и не один.

- У бонусов программы «МТС Cashback» есть срок годности. На 2024 год – это 3 месяца, дальше они “сгорают”.

- Если не подключена подписка “MTC Premium”, то бонусы можно тратить только на благотворительность.

Список исключений по кэшбэку

Есть перечень MCC-кодов, за которые кэшбэк не начисляется вообще, список исключений:

- По операциям проведения предоплаченных и регулярных платежей в пользу операторов связи (MCC 4814).

- ЖКХ и коммунальные услуги (МСС 4900);

- Интернет-провайдеры (4816);

- Налоги (9311);

- По операциям в пользу страховых компаний и паевых фондов (MCC 6300, 5960);

- По операциям в казино, тотализаторах и иных игорных заведениях (MCC 6529, 6530, 7995);

- По операциям, связанным с покупкой дорожных чеков, лотерейных билетов, ценных бумаг и драг. металлов (MCC 5094, 6211, 9754, 9223);

- По операциям в пользу ломбардов (MCC 5933);

- По операциям пополнения электронных кошельков и приобретения предоплаченных карт (MCC 6050, 6051);

- По операциям получения наличных денежных средств (MCC 6010, 6011);

- По операциям, связанным с перечислением денежных средств на счета в других банках, или операциям с финансовыми организациями (MCC 6012, 6532-6538, 4829, 6540);

- По операциям оплаты товаров и услуг в предприятиях торговли и сервиса, которые невозможно однозначно классифицировать по виду их деятельности, а также в предприятиях, оказывающих узкоспециализированные услуги (MCC 5999, 7299, 7399, 8999)

- По операциям оплаты государственных услуг: штрафы, сборы и другие (МСС 9399, 9222).

- Образование (8220);

- Транспорт (2686, 7523);

- Авиалинии (3137).

Оплата налогов с кэшбэком

Хотя MCC-код 9311 в исключениях, получить кэшбэк за оплату налогов картой МТС Cashback – можно. Для этого нужно использовать приложение МТС Банка или сайт payment.mts.ru, и есть целых 3 способа.

- Необходимо выбрать раздел «Госуслуги, штрафы, налоги», далее — «Оплата по УИН». Затем ввести УИН ‒ числовой идентификатор из квитанции ФНС, который может состоять из 20 или 25 цифр.

- Еще один способ – оплата в приложении по QR-коду. Для этого необходимо отсканировать QR-код, указанный в налоговом уведомлении, который можно скачать или распечатать в личном кабинете налогоплательщика.

- Наконец, в личном кабинете налогоплательщика на сайте nalog.ru в разделе «Мои налоги» можно перейти по вкладке «Оплата», далее — «Через сайт кредитной организации» выбрать для оплаты МТС Банк среди перечня возможных способов оплаты.

Условия по кредитной карте МТС Кэшбэк

Как работает льготный период в 111 дней

В случае одобрения кредитного лимита, карта становится полноценной кредиткой с отличным классическим льготным периодом длительностью до 111 дней. Расчетный период – календарный месяц, платежный период – 20 дней. Льготный период максимально может состоять из 3 расчетных периодов (месяц) и еще 20 дней дается на погашение долга по первой выписке, итого примерно 90+20 = 110 дней, если покупка совершена в начале расчетного периода. Получается, что 3 раза нужно внести минимальный платеж. Сумма минимального платежа после выписки всегда можно увидеть в мобильном приложении. А в конце льготного периода в 111 дней нужно внести более значительную сумму, которую тоже можно увидеть в приложении МТС-банка.

В случае одобрения кредитного лимита, карта становится полноценной кредиткой с отличным классическим льготным периодом длительностью до 111 дней. Расчетный период – календарный месяц, платежный период – 20 дней. Льготный период максимально может состоять из 3 расчетных периодов (месяц) и еще 20 дней дается на погашение долга по первой выписке, итого примерно 90+20 = 110 дней, если покупка совершена в начале расчетного периода. Получается, что 3 раза нужно внести минимальный платеж. Сумма минимального платежа после выписки всегда можно увидеть в мобильном приложении. А в конце льготного периода в 111 дней нужно внести более значительную сумму, которую тоже можно увидеть в приложении МТС-банка.

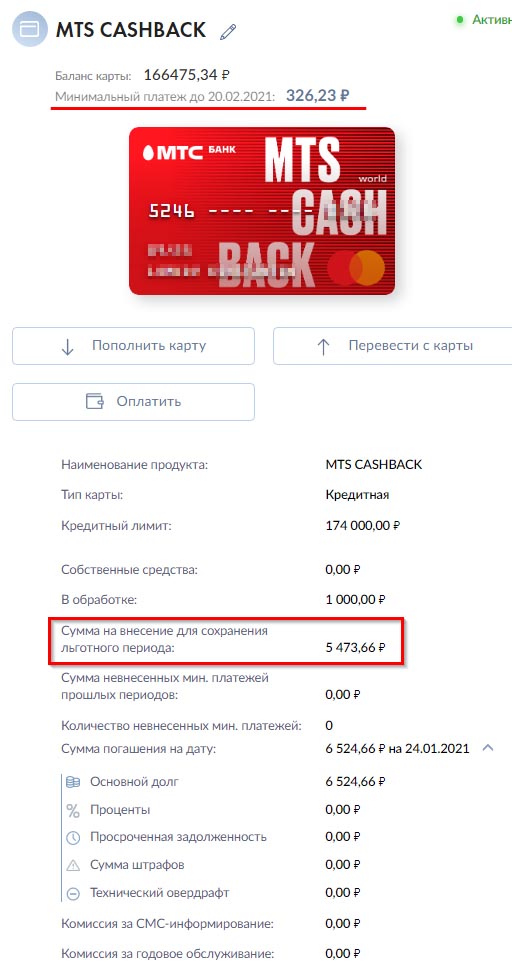

Например, после первой выписки у меня цифры такие:

- долг – 6524.66

- минималка – 326.23 до 20.02 (видно в МП и автоинформатор говорит по телефону)

- льготный период – 5473.66 до 22.03 (это можно узнать на сайте в личном кабинете или в приложении, см. ниже)

В личном кабинете

Если зайти в личный кабинет на сайт https://online.mtsbank.ru/, там чуть больше информации и есть сумма платежа для льготного периода:

Чтобы пользоваться личным кабинетом, при первом входе нужно придумать логин и пароль.

В мобильном приложении

Также всё видно и в мобильном приложении, нужно нажать на кредитку, справа вверху значок “i” и выбрать “Информация по кредиту”. Вы увидите примерно следующую картину (левая половина). На календаре – 16 августа, платеж – не позже 20-го числа, разбираемся.

Смотрим вторую строчку “Для сохранения условий льготного периода“

Первая строчка – минимальный платеж. Это не наш вариант, нам нужно сохранить условия льготного периода. Поэтому смотрим во вторую строчку – 10564 рубля. Это размер долга на момент прошлой “выписки” 1-го августа. Пополняем карту на эту сумму (в данном случае это было через СБП).

Первая строчка – минимальный платеж. Это не наш вариант, нам нужно сохранить условия льготного периода. Поэтому смотрим во вторую строчку – 10564 рубля. Это размер долга на момент прошлой “выписки” 1-го августа. Пополняем карту на эту сумму (в данном случае это было через СБП).

На следующий день проверяем, как все прошло, правая часть. Ближайший минимальный платеж (до 20.08) – оплачен, гуд.

Но во второй строчке – опять нужно что-то платить(!) – еще 5100, как так? Все правильно, это предварительная сумма уже следующего платежа, там указана дата – 20.09. Текущий платеж оплачет, условия льготного периода – соблюдены, больше пока ничего платить не нужно.

Если вы не смогли через 111 дней закрыть льготный период, но исправно вносили обязательные платежи, то никакого беспроцентного периода нет, и проценты насчитают за все 111 дней + пока не погасите долг полностью. Т.е. чтобы остановить начисление процентов и восстановить льготный период, нужно полностью восполнить кредитный лимит карты. Это можно отслеживать в личном кабинете, или в мобильном приложении “МТС-банк”.

Минимальный платеж по карте МТС Кэшбэк

5% от суммы задолженности, но не менее 100 ₽. В моем случае он ровно 5%.

Если пропустить МОП (минимальный обязательный платеж), то будет штраф 500 рублей за просрочку и будет капать 0.1% в день.

Кредитный лимит и как его увеличить

Лимит назначается банком при оформлении карты от 0 до 1000000 ₽. Нулевой кредитный лимит – это просто дебетовая карта вместо кредитной. Типичный начальный кредитный лимит – 100-150 тыс. рублей.

Как увеличить назначенный банком кредитный лимит карты МТС-банка? Необходимо просто регулярно пользоваться картой, и банк сам предложит его увеличить.

Если увеличение не нужно, следует отправить СМС на номер 2121, и придёт ответ:

Кредитный лимит можно уменьшить. В FAQ на сайте банка написано что это можно сделать через голосовое меню по телефону – нет там такого пункта. Чтобы его уменьшить, нужно 2 действия:

- Пополнить карту, погасив долг.

- Обратиться в чат или по телефону, сообщив желаемый кредитный лимит для заявки.

Требования к заемщику

- Гражданство РФ, документы – паспорт РФ

- Возраст от 20 до 70 лет.

- постоянная регистрация в любом регионе РФ.

Процентная ставка

Если не выполнить условия льготного периода, то ставка – 11,9% — 25,9% годовых. У меня 25,9% (ПСК – 25.58% годовых)

Можно ли снимать наличные?

Кредитная карта МТС Кэшбэк позволяет снимать наличные из собственных средств без комиссии и процентов в любом банкомате МТС или ближайшем офисе финансовой организации. Снятие наличных в устройствах других банков – 1% от суммы, но не менее 100 руб.

Если снимать кредитные средства, то будет отдельная комиссия – 1,9% от суммы, но не менее 699 рублей – это очень дорого.

В день можно получить до 50 тысяч, в месяц – до 600000 руб. Перевод со счета на счет в отделении МТС-банка – 7%.

Пополнение карты

- В мобильном приложении с карты другого банка – удобно и быстро. Главное чтобы другой банк не брал комиссию за “стягивание” со своей карты, таких банков остаётся всё меньше.

- Межбанковским переводом по реквизитам

- Наличными в банкомате МТС-банка

- Переводом по СБП – СБП-переводы по умолчанию включены в МТС-банке на приём.

Собственные средства

- Снятие собственных средств с карты – в любом банкомате бесплатное, при любых суммах. Это довольно редкая опция, она мало где есть. Но проценты на остаток не начисляются.

Подводные камни карты МТС Кэшбэк

- При получении карты нужно иметь 300 рублей наличными.

- “Мгновенная” выдача неименной карты затягивается минут на 30, много бумаг, персонал в офисах МТС недостаточно натренирован всё это делать.

- Автоматически подключается страховка и СМС-информирование. Но от страховки можно отключиться, отправив СМС или звонком на автоинформатор. СМС отключается в мобильном приложении

- Автоматическая блокировка счета при отсутствии активности полгода, карту нельзя погасить и положить на полку надолго.

- Невыгодная конвертация при транзакциях в валюте (курс ЦБ РФ + 3%).

- Пополнение межбанком может очень долго появляться в списке операций. Баланс карты увеличивается вовремя, но операция появилась в личном кабинете дней через 6 и еще спустя 2 дня в мобильном приложении.

- “Чат” в мобильном приложении очень медленный, типичное время ожидания оператора – 30 минут.

- При смене мобильного оператора с сохранением номера (замена сим-карты) следующие 3 дня не будет доступа в личный кабинет и мобильное приложение.

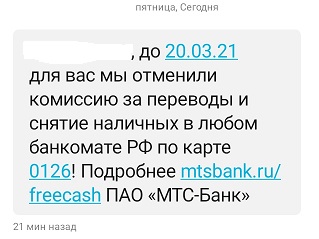

- Могут предложить “бесплатное” снятие наличных в любом банкомате, без комиссии. Но умалчивают, что проценты по кредиту будут начисляться с первого дня и льготный период пропадает до полного погашения долга:

Другие новости

14.11.2023 – при оформлении карты до 30 ноября вы получите приветственный льготный период в 415 дней (на 50 дней больше чем у Альфы-365 дней).

07.11.2023 – Ещё одна акция от МТС: если оформить дебетовые карты: CASHBACK (ТП 101) / Weekend (ТП 71) / Скидка Везде (ТП 114) с 07.11 по 06.12.2023, то их обслуживание будет бесплатным без условий.

16.10.2023 – МТС Банк вносит изменения в программу лояльности: Без подписки МТС Premium кэшбэк можно будет потратить только на благотворительность. Кроме того, без подписки срок жизни бонусов сокращается до 3 месяцев, потом они сгорят. С подпиской бонусы не сгорают совсем.

12.07.2023 – По кредиткам MTS CASHBACK выпущенным с 03.07.2023, комиссия за годовое обслуживание не взимается – навсегда и без условий.

30.06.2023 – акция с 5% кэшбэка в супермаркетах с подпиской Premium продлена до 31.12.2023. Подключить бесплатный пробный период в 30 дней подписки МТС Premium можно на сайте https://premium.mts.ru. После окончания пробного периода стоимость подписки составит 249 руб./мес.

07.08.2022 – Пластиковые кредитные карты “МТС Банка” платежной системы MasterCard можно перевыпустить на карты МИР за 299 руб. в отделениях банка.

21.06.2022 – По картам MTS CASHBACK:

- Увеличится комиссия за ежемесячное обслуживание

- Снизится сумма минимального ежемесячного оборота по карте, необходимая для бесплатного обслуживания

- Плата за обслуживание карты при операциях за счет кредитного лимита менее 5000 ₽ – два первых месяца бесплатно, далее 149 ₽ в месяц.

11.08.2021 – кэшбэка за налоги и штрафы больше нет совсем (MCC 9311).

19.05.2021 – мелкие изменения:

- Ставка по накопительным счетам увеличена с 4% до 4.5% на остаток от 10 до 300 тыс. руб.

23.03.2021 – в тарифах по кредитной карте МТС Кэшбэк существенные изменения:

- Комиссия за выпуск – 0 руб. (ранее была 299р)

- Комиссия за обслуживание – первые 2 мес. бесплатно, начиная с 3го – 99 руб./мес. при оборотах менее 8000 руб./мес., без комиссии – при оборотах от 8000 руб./мес.

- 5% кэшбэк на выделенные категории (Доставка готовой еды, Кафе и рестораны, Магазины детских товаров, Магазины одежды)

- Лимит кредитования – до 1000000 рублей (ранее был до 500000 рублей)

- Карты, выпущенные до 22.03.2021 работают на старых условиях. Новые условия будут применятся только к картам, выпущенным с 23.03.2021.

07.02.2021 – В бонусной программе расширен список исключений. Больше не будет начисляться кэшбэк (баллами МТС) за оплату в сервисе МТС-Деньги (и в приложении МТС-банк) за следующие операции:

- ЖКХ и коммунальные услуги (МСС 4900);

- Интернет-провайдеры (4816);

- Налоги (9311);

- Образование (8220);

- Транспорт (2686, 7523);

- Авиалинии (3137).

Это касается только сервиса МТС-Деньги, при оплате на других сайтах кэшбэк остается – Юmoney, “Квартплата+”, Тинькофф.