Это обновлённая статья и мой новый отзыв о кредитной карте Тинькофф Платинум. Здесь собрана самая важная информация, как правильно пользоваться картой Platinum.

По умолчанию банк выпускает карту системы МИР, сроком действия – 10 лет. На апрель кроме стандартного серого оформления доступны альтернативные яркие варианты дизайна, их выбрать можно прямо в форме заявки:

Заказать карту Тинькофф Платинум в цветном дизайне (вечное бесплатное обслуживание + кэшбэк до 30% рублями за траты на маркетплейсах при оформлении карты в апреле)

Реклама. АО «Тинькофф Банк», лицензия ЦБ РФ №2673. ИНН 7710140679, erid: 2Vfnxw7136x

- Основные тарифы и условия по карте Тинькофф Платинум

- Выводы из тарифов

- Условия оформления и получения карты Tinkoff Platinum

- Как правильно оформить и получить карту Tinkoff Platinum?

- Кэшбэк бонусами

- Ежемесячная выписка. Когда платить?

- Фактическая продолжительность льготного периода

- Беспроцентный период, сколько платить?

- Как пополнять карту?

- Как потратить баллы Bravo?

- Какие операции можно компенсировать баллами?

- Пример компенсации операции баллами

- Как увеличить (раскачать) кредитный лимит?

- Кредитная карта Тинькофф Платинум вне льготного периода

- Если вы пользовались льготным периодом, а потом вдруг сняли наличные

- Как правильно закрыть кредитную карту Тинькофф Платинум?

- Подводные камни

- Последовательность действий

- Подключаем службу поддержки

- Как может происходить закрытие карты Platinum в реальности

- Полезная информация по кредиткам Тинькофф

- Последовательность погашения задолженности по кредитным картам банка

- Особенности услуги “перевод баланса” или “погашение кредитов в других банках с льготным периодом 120 дней“

- Переводы с кредитной карты Тинькофф

- Подводные камни кредитки Tinkoff Platinum

- Вопросы и ответы по кредитным картам Тинькофф

- Снятие наличных

- Собственные средства

- Проблемы с долгом

Основные тарифы и условия по карте Тинькофф Платинум

Типовой тариф (у разных клиентов могут быть разные варианты):

| Комиссия за переводы в личном кабинете и мобильном приложении до 50000₽ в расчетный период | без комиссии и в льготный период |

|---|---|

| Комиссия за выдачу наличных и остальные переводы | 2,9% + 290 ₽ |

| Стоимость годового обслуживания | 590 ₽ (по акциям бывает бесплатно и с бонусом) |

| Беспроцентный период | до 55 дней на покупки по карте и на переводы через системы банка |

| Плата за включение в программу страховой защиты | 0,89% от задолженности в месяц (отключаем) |

| Плата за использование денежных средств сверх Лимита задолженности | 390 ₽ в день (но не более 3*390₽ в месяц) – тоже можно отключить |

| Плата за СМС оповещение об операциях | 59 ₽ в месяц (по желанию) |

| Штраф за неоплату Минимального платежа | 590 ₽ |

| Неустойка при неоплате Минимального платежа | 19% годовых |

| Минимальный платеж | не более 8% от Задолженности, мин. 600 ₽ |

Кредитный лимит банк назначает самостоятельно, по своим соображениям. Максимально возможный лимит на июль 2023г – 1 млн. рублей.

Выводы из тарифов

- Снимать наличные – не стоит, даже если это не кредитные, а собственные средства

- Вместо этого можно делать переводы на другую карту (дебетовую Тинькофф или в другой банк), то есть фактически обналичить до 50000₽ в грейс

- Программу страховой защиты не включать (она не нужна)

- Обязательно нужно уметь пользоваться льготным периодом, чтобы банк не начислял проценты

- Лучше не выходить за пределы кредитного лимита (это возможно в небольших пределах), за это снимают еще 390р, см. услуга “Сверхлимит” (лучше сразу эту услугу отключить)

- Просрочки недопустимы

При этих условиях можно ограничиться всего лишь оплатой годового обслуживания 590р/год (если без акции). За эти деньги вы можете:

- Освоить на практике – как правильно пользоваться кредитной картой и классическим льготным периодом круглый год и никогда не платить проценты банку

- Прокачать ваш кредитный рейтинг и наработать положительную кредитную историю для важных кредитов в будущем (автокредит, ипотека). Размер начального кредитного лимита тут не так важен.

- Просто пользоваться деньгами банка бесплатно и получать с этого кэшбэк хотя бы 1% (или больше по спецпредложениям)

Условия оформления и получения карты Tinkoff Platinum

Требования стандартные:

- Регистрация в РФ

- Паспорт РФ

- Возраст от 18 лет

Не нужно никаких справок 2-НДФЛ, но нужно указать источник доходов. Лучше всего, если это постоянная работа по найму со стажем от 6 мес. на текущем месте работы. Даже если вы пенсионер с чистой кредитной историей и действующий клиент банка – тоже нет проблем, одобряют, но лимит всегда назначает банк, на тысяч 40-50 вполне можно рассчитывать. Самозанятым могут одобрить до 150-200 тысяч даже при отсутствии места работы в найме.

Как правильно оформить и получить карту Tinkoff Platinum?

Процедура подачи заявки и её прохождения, как правильно провести встречу с представителем банка, где поставить галочки, как отключить страховку, как активировать карту и т.п., описана в отдельной статье. На финальном этапе вы сами задаёте через приложение желаемый пин-код. Прописывать пин-код в физическую карту в банкомате – не требуется, она будет сразу работать, в том числе и бесконтактно. можно пользоваться и получать кэшбэк.

Кэшбэк бонусами

Тратить деньги банка – это самое приятное :). Можно просто платить картой в магазинах, в интернете.

На скриншоте информация из приложения, по каждой покупке указано количество бонусных баллов:

На бонусном счёте пока 0 баллов, заработанные 48 баллов будут зачислены позже, в дату ежемесячной выписки (расчётная дата). В нашем случае карта была получена 31.01, на листе с картой и в приложении указана “Расчетная дата” – 26 число каждого месяца.

Но внезапно банк предложил выбрать приз:

И эти 1000 бонусов Bravo быстро попали на бонусный счёт вне очереди:

После еще нескольких покупок до 26.02 накануне выписки видим, что в выписку к бонусному счёту прибавится ещё 129 баллов – кэшбэк от покупок за месяц:

После 26 февраля заработанные 129 баллов добавились к бонусному счёту, а в мобильном приложении появилось сообщение о минимальном платеже:

Кроме того, пришло СМС-сообщение с размером и датой минимального платежа – 700 руб. и 20 марта:

Информация для соблюдения условий льготного периода в СМС – отсутствует, надо смотреть в мобильное приложение (или в личном кабинете).

Ежемесячная выписка. Когда платить?

После получения такой СМС, нужно зайти в раздел кредитной карты и промотать вниз – “Выписка по счёту”. Там в текстовом виде есть перечень финансовых параметров и их значений по итогам расчётного периода. В данном случае:

Выписка за февраль 2023

Сумма неоплаченных платежей: 0 ₽

Оплатить до: 20 марта 2023

Минимальный платеж: 700 ₽

Платеж для беспроцентного периода: 10 652,49 ₽

Кредитный лимит: 48 000 ₽

Баланс на 25.01.2023: 0 ₽

Поступления: +3 000 ₽

Расходы: −13 652,49 ₽

Проценты: 0 ₽

Баланс на 26.02.2023: −10 652,49 ₽

В выписке два главные строчки для соблюдения условий беспроцентного периода:

- Оплатить до: 20 марта 2023 (это мы уже знаем из СМС-сообщения)

- Платеж для беспроцентного периода: 10 652,49 ₽

Такую же сумму мы видим и в конце списка: “Баланс на 26.02.2023” – тоже −10 652,49 ₽. Другими словами, размер платежа для соблюдения льготного периода равен “долгу по выписке” – на момент ежемесячной выписки, конец финансового дня 26 числа. Всё что было потрачено к моменту выписки, нужно вернуть банку полностью в течение примерно 25 дней, тогда он не будет начислять проценты.

Фактическая продолжительность льготного периода

30+25 дней – это как раз “до 55 дней” – максимальная продолжительность льготного периода (примерно). Если покупка сделана в начале расчетного периода, то для неё ЛП максимален, около 55 дней, если ближе к концу – то около 25 дней.

PDF-выписка

Можно получить выписку и в более официальном формате, раньше это было принято. В личном кабинете на странице кредитного счёта: “О счёте” – “Справки и выписки” – “Посмотреть выписку” – “Посмотреть PDF”.

В центральной части первой страницы в блоке “Выписка за период” последняя строка “Баланс на 26.02.2023” – это как раз “долг по выписке” на последний день расчётного периода. Именно эту сумму нужно внести на карту для сохранения беспроцентного периода. Эта сумма уменьшится, если на карту будут какие-либо поступления до основного платежа, например: пополнение карты/счёта, возврат покупки и денег за неё, компенсация ранее сделанной покупки баллами (это рассмотрим ниже).

Беспроцентный период, сколько платить?

Когда платить, мы уже выяснили, после выписки на это даётся около 25 дней, до 20 марта. Необходимая для соблюдений условия льготного периода сумма – уже известна и указана в мобильном приложении на странице кредитного счёта. Нужно промотать немного вниз, после блока про бонусы есть блок “Платежи по кредитке”

Вторая сумма – это оно и есть, размер платежа совпадает с долгом по выписке. Если на карту не будет поступлений до платежа, то эта сумма не изменится.

Чтобы гарантированно продолжить действие льготного периода ещё на 1 месяц, нужно внести указанную сумму: “Платеж для беспроцентного периода” до даты обязательного платежа. В этом случае беспроцентный период будет продолжаться и дальше.

Но на платёж дается около 25 дней, можно ли дальше пользоваться картой? Да, конечно, можно совершать покупки и платить поставщикам услуг в разделе “Платежи” в мобильном приложении или в личном кабинете, это никак не повлияет на льготный период.

Более того, сумма платежа тоже не изменится, она уже зафиксирована и не может увеличиться. Чтобы это показать, я после даты выписки потратил еще 30000 рублей, сделав перевод с кредитки на дебетовую карту в рамках лимита. Сумма на кредитке уменьшилась на эти 30к, а долг вырос.

Это хорошо видно, если использовать другой способ внести платёж по кредитной карте и нажать кнопку “Пополнить”.

Самый удобный вариант – пополнение с собственного счёта, с дебетовой карты Тинькофф:

Видим, что долг вырос до 40652, но платеж для беспроцентного периода остался прежним:

Итак, после расходной операции на 30000 размер платежа не изменился, выбираем пункт “Платеж для беспроцентного периода”, он включает в себя и минимальный обязательный платеж (700 руб.).

Готово. Можно продолжать пользоваться картой и ждать следующей ежемесячной выписки.

Как пополнять карту?

Вы можете выбрать любые удобные вам способы пополнения, но в зависимости от способа пополнения карты, на это может потребоваться от 0 до нескольких дней.

- Быстрее всего пополнять внутри банка с дебетовой карты Tinkoff Black

- Неплохой способ – пополнение “с карты другого банка” в интернет-банке Тинькофф или без авторизации по номеру договора по адресу https://www.tinkoff.ru/payments/persons/agreement/ . Это бесплатно с карт большинства банков, но стало больше банков-антидоноров, которые берут комиссию за “стягивание” с их карт.

- Пополнение через СБП. Если у вас нет дебетовой карты, то деньги сразу должны попасть на кредитку. Если есть дебетовая, то через неё, далее п.1).

- Можно пополнить по реквизитам счета переводом из другого банка. Нюанс в том, что по кредиткам Тинькофф никакого отдельного банковского счета на 40817810 не открывается, используется общий счет, и получателем будет банк:

- Cчёт получателя платежа: 30232810100000000004

- Назначение платежа: Перевод средств по договору № 0123456789 ФИО НДС не облагается

При пополнении кредитной карты Platinum межбанковским переводом, критически важно указать в назначении платежа номер договора и ФИО получателя. Если вы решили сделать рефинансирование кредитки Тинькофф в Сбербанке, вас ждет сюрприз как раз из-за этого поля “назначение платежа”, Сбер его не заполняет.

Не менее важно не опоздать с платежом при любом способе оплаты. Учтите, что межбанковские переводы “ходят” только в будние дни. Лучше отправлять перевод в первой половине дня, тогда можно рассчитывать что деньги попадут на счёт в этот же день.

Нужно чтобы деньги попали на счет не позже 21:00 в дату платежа

Как потратить баллы Bravo?

Кэшбэк в картах Tinkoff Platinum начисляется автоматически в виде баллов “Браво” в размере 1% от стоимости каждой покупки по карте, за рядом исключений по MCC-кодам. После каждой выписки какое-то количество бонусов будет добавляться, но не сразу, а после ежемесячной выписки, см. правила программы лояльности “Браво”. Баллы не “сгорают” 3 года, т.е. копить можно долго. Кроме обычного кэшбэка еще можно получить до 30% по спецпредложениям у партнеров банка Тинькофф тоже бонусами.

После первой выписки, как мы видели, было накоплено 1129 баллов.

Какие операции можно компенсировать баллами?

Накопленные бонусы “Браво” всегда можно потратить на компенсацию ранее проведенных операции:

- в кафе и ресторанах, фаст-фуд с MCC-кодами 5811, 5812, 5813, 5814,

- на ж/д билеты с MCC 4112 (билеты на сайте РЖД или в кассах).

Компенсировать можно только операцию целиком, у вас должно быть достаточно баллов для компенсации

20.10.2022 – Теперь баллами “Браво” можно компенсировать платежи, совершенные в Интернет-Банке или Мобильном приложении в разделе «Платежи» в категориях: «Коммунальные платежи» (для Интернет-Банка), «ЖКХ» (для Мобильного приложения), «Мобильная связь», «Интернет», «Домашний телефон», «Телевидение», «Госуслуги» и «Транспорт» – по курсу 1:1.

Порядок использования баллов:

Также можно компенсировать покупки в Мобильном Банке/Интернет-банке в разделах «Город»/«Сервисы» и «Развлечения» по курсу 1 балл = 0.8 рубля.

Кроме того, есть минимальная и максимальная сумма покупки для каждого сервиса (приложение 1), вот список:

Пример компенсации операции баллами

В примере я пополнил мобильный телефон с кредитной карты на сумму 1120₽.

После этого в разделе “Баллы” появилась желтая кнопка “Потратить баллы” с красной единичкой:

Нажимаем жёлтую кнопку, затем подходящую операцию. Её сумма не превышает количество накопленных баллов.

В результате в списке операций по кредитке появилась операция пополнения:

Это интересно: компенсация баллами засчитывается как пополнение кредитной карты, поэтому она может пройти как минимальный платеж или даже как полное погашение долга по выписке, в зависимости от суммы.

Слева – ситуация до компенсации покупки баллами. Справа – после. Минимальный платёж уже оказался автоматически оплачен, а платёж для беспроцентного периода уменьшился на 1120 руб. до 9532.49 руб.

Как увеличить (раскачать) кредитный лимит?

Кредитный лимит по картам Тинькофф увеличивается автоматически, это делает программный комплекс на основании анализа операций по карте примерно раз в 4 месяца. Необходимо каждый месяц активно пользоваться картой, расходовать не менее 70-80% от доступного лимита и не допускать пропусков платежей. Также банк не гарантирует обязательное увеличение лимита, влияет вся ваша кредитная история в других банках и ваша кредитная нагрузка.

Получив такую СМС, для сохранения повышенного лимита нужно делать покупки по карте до указанного срока.

10.02.2024 – Теперь лимит по кредиткам Тинькофф можно попробовать увеличить с помощью ассистента “Олег”. Для этого заходим в раздел “Ещё”, активируем ассистента кнопкой “О” и пишем запрос “Олегу” о увеличении кредитного лимита. В ответ он попросит указать уровень дохода и номер счета. После этого автоматически получаем либо увеличение лимита, либо отказ.

Кредитная карта Тинькофф Платинум вне льготного периода

Если условие беспроцентного периода не будет выполнено при очередном платеже, то проценты будут начисляться каждый день на всю сумму долга с первого дня расчетного периода. Т.е. в момент выписки проценты начислят сразу за два расчетных периода.

Поэтому следующая задача – как можно быстрее загасить долг полностью

Чтобы быстрее остановить начисление процентов, нужно все появляющиеся свободные деньги направлять на погашение долга. Только после полного погашения долга начисление процентов снова прекратится.

Если вы пользовались льготным периодом, а потом вдруг сняли наличные

А если вас угораздило снять наличные, это еще хуже:

- Проценты на снятые наличные выше, чем на покупки: до 49.9% годовых

- Долг за снятые наличные гасится в последнюю очередь (см. ниже последовательность погашения задолженности по кредитным картам банка).

Как правильно закрыть кредитную карту Тинькофф Платинум?

Что значит “правильно” закрыть? Это значит:

- Ничего не потерять в деньгах.

- Успешно закрыть карту и договор.

- Затратить на всё минимум времени и усилий.

Подводные камни

- Накопленные ранее бонусные баллы “Браво” пропадут при закрытии карты.

- В приложении и личном кабинете нет информации о долге на “сегодня” с учётом начисленных процентов за часть расчётного периода. Это можно узнать только через чат и по телефону в службе поддержки банка.

- Если закинуть деньги на карту с избытком, карту не получится сразу закрыть. А если её ещё и заблокировать, то вывести их без потерь – тоже не получится.

- Когда всё готово, долги погашены, недостаточно просто нажать на кнопочку – это только отправка заявки на закрытие. Из банка будут перезванивать (обычно на следующий день, внезапно) и уговаривать не закрывать карту.

Последовательность действий

- Использовать имеющиеся баллы “Браво”. Если есть подходящие операции, компенсировать их баллами. Остаток баллов можно использовать для пополнения мобильного телефона: а) оплачиваем кредиткой телефон на сумму, равную количеству баллов 2) компенсируем эту операцию, и деньги возвращаются на счёт карты

- Отключить все платные услуги, если они были включены: страховую защиту и СМС-информирование.

- Внести 1 платёж, погасив весь текущий долг по карте. При этом проценты больше не будут начисляться.

- Узнать в службе поддержки, есть ли “скрытые” проценты, которые будут видны только после очередной ежемесячной выписки по карте – нужно знать сумму с точностью до копеек. Если они есть, можно сразу внести нужную сумму или дождаться ежемесячной выписки.

- Дождаться ежемесячной выписки. Если вылезли проценты за часть последнего расчетного периода от его начала и до погашения долга на п.3), погасить их с точностью до копейки

Переплаты быть не должно, иначе карту банк не закроет!

Если на карте по ошибке образовалась переплата, нужно сделать покупку картой или оплатить какие-нибудь услуги ЖКХ (или за мобильный телефон) в личном кабинете ровно на эту сумму с кредитной карты.

Подключаем службу поддержки

Вот теперь можно звонить в банк и говорить пароль “я хочу закрыть договор” и “да, я уверен”.

Банк Тинькофф: Договор считается расторгнутым через 30 дней после его блокировки. После этого мы передаем информацию в БКИ. Из приложения карта пропадает после первой нулевой выписки с момента расторжения

Как проверить, что договор будет закрыт? Попробуйте в приложении заказать справку. Если доступна только одна “о блокировке карты и принятия запроса на расторжение договора” значит всё нормально, и карта ожидает полного закрытия (обычно 30 дней с момента блока договора при нулевом балансе).

Как может происходить закрытие карты Platinum в реальности

Процесс закрытия выглядит примерно так:

- Сообщаем в чате, что хотим закрыть кредитку (самому закрыть невозможно), отвечают, что Вам перезвонят.

- Звонят через 3-7 дней! Далеко не факт, что в удобное время. И в течении минимум 10 минут (а то и 30 мин), уговаривают не закрывать карту, максимум, что мне предлагали 1000 р бонусами. Нужно долго твердить, что хочу закрыть кредитку.

- В течении 35 дней кредитка закрывается, причем в ИБ ничем не отличается от “живой”, никаких признаков закрытия нет.

- Еще около недели передают данные в БКИ.

- Еще через неделю высылают сообщение на почту, что кредитка закрыта. Этот сообщение важно, если в дальнейшем планируете через год оформить по ссылке друга, отсчет года идет от этого сообщения, не от 3 или 4.

Полезная информация по кредиткам Тинькофф

Последовательность погашения задолженности по кредитным картам банка

1. Штрафы за просрочку.

2. Проценты по кредиту.

3. Перевод баланса.

4. Операции покупок.

5. Комиссии и платы.

6. Операции по снятию наличных.

Отсюда есть несколько следствий.

- Чтобы остановить начисление высоких процентов на снятые наличные (или на безналичный перевод) и вернуться в льготный период, нужно погасить долг полностью. Просто погасить “долг по выписке” – недостаточно!

- Перед переводом баланса нужно сначала погасить полностью долги по покупкам, наличным и комиссиям за обслуживание. И только потом заказывать “перевод баланса”, см. ниже, тогда процентов не будет.

Особенности услуги “перевод баланса” или “погашение кредитов в других банках с льготным периодом 120 дней“

- льготный период – 4 месяца

- процентная ставка по кредиту в течение льготного периода – 0% годовых

- комиссия за перевод – 0% от суммы перевода

- максимальная сумма перевода по реквизитам карты (перевод баланса на карту) может несколько превышать ваш кредитный лимит

Нюанс в том, что этот льготный период в 120 дней действует только на долг от перевода баланса. На долг по карте он не распространяется. Поэтому долг по карте будет гаситься только после полного погашения перевода баланса (см. выше).

Вывод: до перевода баланса нужно погасить всю задолженность и не пользоваться картой вообще 3 полных расчетных периода

Если вы хотите заказать услугу погашения кредита в другом банке, то перевод баланса стоит делать только после получения выписки с нулевой задолженностью. Иначе, все 120 дней будут начисляться проценты за предыдущие непогашенные траты. Не забудьте заранее выключить дополнительные расходы типа автоплатежей с кредитки.

Переводы с кредитной карты Тинькофф

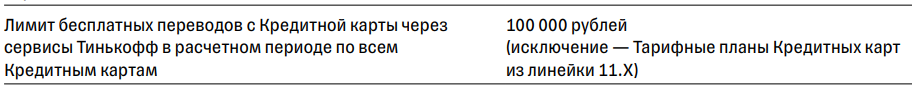

С сентября 2022 – можно делать беспроцентные переводы со всех кредитных карт Тинькофф, включая Platinum: до 50000₽ в расчетный период. Без комиссии и в льготный период!

Подписка Tinkoff Pro расширяет лимит бесплатных переводов с кредитки вдвое с 50000₽ до 100000₽ в месяц:

А с подпиской Tinkoff Premium (её можно получить бесплатно на 2 месяца) тот же лимит вырастет еще вдвое – до 200000 ₽ .

Если сделать перевод в приложении другого банка “стягиванием с кредитки” Тинькофф, то комиссия будет по тарифу карты, например 1.9% + 59 рублей и никакого льготного периода, проценты сразу

Подводные камни кредитки Tinkoff Platinum

Подытожим, какие мы обнаружили подводные камни кредитной карты Платинум (это касается и остальных кредитных карт Тинькофф).

- При получении карты в заявлении анкете нужно найти 2 квадратика и поставить там галочки, тем самым отключить страховку и СМС-банк. При самостоятельной активации карты тоже нужно не пропустить этот момент

- Снятие кредитных наличных – очень дорого, не снимать

- Снятие наличных из собственных средств ничем не лучше и точно так же карается комиссией, как и снятие кредитных средств, поэтому держать на кредитке собственные средства обычно не имеет смысла

- Если угораздило снять наличные и вылететь из грейса, то чтобы вернуться в льготный период, придется сначала погасить долг полностью

- Чтобы не попадать на платную услугу “Сверхлимит” (она по умолчанию всем включена), нужно внимательно следить за балансом карты или заранее отключить эту услугу по телефону или в чате:

- Внесение платежа нельзя откладывать на конец суток в крайнюю дату платежа, он должен быть внесен до 21:00 по МСК, иначе будет просрочка

- При закрытии карты банк может принять заявку и тянуть время. Если вы сделали рефинансирование в другом банке (ВТБ), там с вас могут требовать справку о закрытии кредитной карты. Придется более активно трясти банк

Вопросы и ответы по кредитным картам Тинькофф

- Если вы клиент банка Тинькофф и вам еще не привезли карту – зайти в личный кабинет, там видно лимит.

- Если вы еще не клиент банка Тинькофф и вам только что привезли кредитную карту – Подписать заявление-анкету (поставив 2 галочки), и сразу по номеру карты зайти в личный кабинет или в приложение Tinkoff – там видно лимит ДО активации карты.

Снятие наличных

Собственные средства

10.11.2020 – Появился еще один способ сделать карту Platinum бесплатной – купить подписку Tinkoff PRO. В нее много чего входит, в том числе и бесплатное обслуживание карты Platinum, заодно будут и бесплатные СМС о покупках. Если она вам подходит, пользуйтесь.