Теперь карты на 50 дней не выпускаются, есть кредитная Сберкарта на 120 дней.

Если кто еще не в курсе, с 25.08.2021 стали доступны новые кредитные Сберкарты на 120 дней, это интересно.

- Золотая кредитная карта Сбербанка 50 дней — бесплатная

- Процентная ставка 17.9% — 23.9% — 25.9% или 0%?

- Как пользоваться льготным периодом кредитки Сбербанка 50 дней и не платить проценты

- Оплата ЖКХ и мобильной связи без комиссии по кредитным картам Сбербанка

- Бонусы Спасибо и бесплатная кредитка Сбербанка Visa Gold

- Снятие наличных с кредитки Сбербанка — комиссия и проценты

- Как пополнить карту Сбербанка?

- Бесплатная золотая кредитка Сбербанка — в чем подвох?

- Как закрыть кредитку Сбербанка на 50 дней?

- Часто задаваемые вопросы по отзыву

Золотая кредитная карта Сбербанка 50 дней — бесплатная

У многих клиентов Сбербанка в Мобильном приложении или в Интернет-банке «Сбербанк-онлайн» рано или поздно появляется предодобренное предложение по кредитной карте Сбербанка уровня Classic или Gold с беспроцентным периодом до 50 дней. Я получил такую карту и составил свой отзыв и впечатления о ней. Здесь идет речь о карте Visa, в случае MasterCard Gold — никаких отличий, всё то же самое, условия по карте ничем не отличаются.

Важно, что при этом условия выпуска и пользования картой на весь ее срок действия (3 года) остаются бесплатными, более того, к ней полагается бесплатная услуга «Мобильный банк» в полном варианте, т.е. с получением бесплатных СМС обо всех операциях по карте и счету.

Важно, что при этом условия выпуска и пользования картой на весь ее срок действия (3 года) остаются бесплатными, более того, к ней полагается бесплатная услуга «Мобильный банк» в полном варианте, т.е. с получением бесплатных СМС обо всех операциях по карте и счету.

Такое предодобренное предложение появляется даже у пенсионеров, которые получают пенсию на социальную карту Сбербанка России, причем с приличным лимитом в 60-80 тыс. рублей. Размер кредитного лимита можно уменьшить, если вы не хотите себе создавать лишнюю кредитную нагрузку, например, собираетесь вскоре брать ипотеку или автокредит. Льготный период по карте классический — до 50 дней свободы от процентов.

Я согласился с предодобренным предложением, условия меня устроили, выбрал удобное и ближайшее ко мне отделение Сбербанка, заказал карту, и недели через 2 пришло сообщение что карта готова и ее можно забрать. При получении карты спрашивали про работу (точное название, адрес) и доход. Карту выдали, никаких дополнительных платных услуг не навязывали, только мягко предложили страховку, я вежливо и твердо отказался :). Пин-код к карте прилагался в конверте, не как к карте Сбербанка Моментум или зарплатной Мир, где его надо было придумать самому и ввести через терминал.

Процентная ставка 17.9% — 23.9% — 25.9% или 0%?

На ноябрь 2020 года в Сбере было (сейчас уже нет) хорошее предложение с относительно низкими процентами — 17.9% годовых, если вы собираетесь их платить и не пользоваться беспроцентным периодом (режимом).

В остальном ставки по кредиту стабильные:

- 23.9% годовых — для тех, кто получил карту по спецпредложению или участвуя в зарплатном проекте

- 25.9% годовых — для тех, кто просто заказал карту на сайте

Но я, считаю, что это не дело — платить проценты банку за пользование кредитной картой и выбираю 0% годовых.

Как пользоваться льготным периодом кредитки Сбербанка 50 дней и не платить проценты

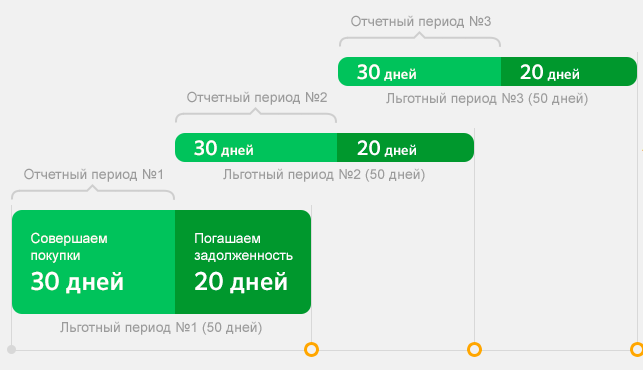

На сайте Сбербанка можно изучить незамысловатую схему использования льготного периода, который может составлять до 50 дней — это 30 дней расчетного периода + 20 дней платежного периода. Как и у всех кредитных карт с классическим льготным периодом, есть жестко заданные сроки расчетного периода (РП). У меня от с 15 по 14 число каждого месяца, дата указана в договоре. РП — это период, в котором учитываются сделанные покупки. Если покупку не успели обработать до конца текущего РП (провести операцию по счету карты), то она попадет в следующий расчетный период.

Если сделать покупку в первый день расчетного периода, то до даты платежа будет 50 дней с даты покупки. Но лучше никогда ничего не считать от даты покупки, к ней не привязывается никаких платежей, покупки могут совершаться каждый день и по несколько раз в день — кредитная карта рассчитана больше именно на повседневное использование. На сайте банка сейчас висит такая схема:

Дата платежа — день, до наступления которого нужно вернуть всю сумму долга банку, тогда пользование кредитом будет беспроцентным. Если вы не можете вернуть сумму целиком, нужно внести сумму не менее обязательного платежа (указан в отчете по карте), тогда вам будут начислены проценты за пользование кредитом, начиная с даты покупки. Если вы пропустили дату платежа, то вам будут начислены проценты и неустойка, что в дальнейшем может повлиять на вашу кредитную историю.

Отчетный период — это 30 дней, в течение которых вы делаете покупки по кредитной карте, он же РП (расчетный период). По окончании периода формируется отчет по вашим платежам – когда и сколько вы потратили. Дату составления ежемесячного отчета вы можете найти в отчете по вашей карте.

Льготный беспроцентный период — это 50 дней, которые складываются из 30 дней отчетного периода и 20 дней платежного периода. Если отчетный период начинается 1 февраля (короткий месяц), то льготный период для февральских покупок будет короче: 28 или 29 дней отчетного периода + 20 дней платежного.

Сразу по окончании 30 дней отчетного периода (у меня первый ОП закончился 15 февраля), Сбербанк запоминает состояние счета и генерирует ежемесячную выписку по кредитной карте — это дата отчета по карте. Эту выписку он присылает клиенту на e-mail в формате HTML, она выглядит примерно так:

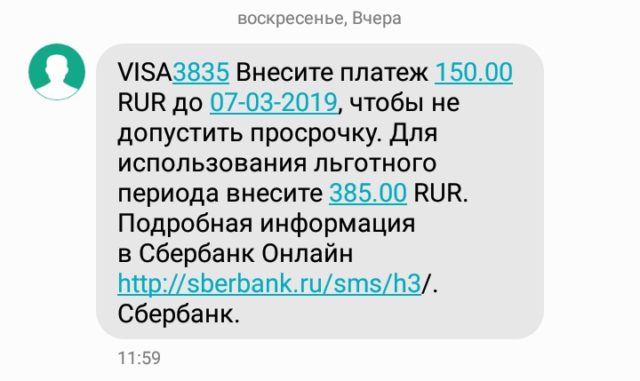

Здесь видно, что за РП сделано расходов на 385 рублей и общая задолженность (долг по выписке) тоже 385 рублей (т.к. в начале РП долга не было). Для использования льготного периода по кредитной карте Сбербанка нужно иметь в виду именно эту сумму — «основной долг». Для тех, кто хочет платить проценты, разумеется, всегда есть другая сумма — «обязательный платеж» — здесь это 150р. Размер минимального платежа составляет 5% от суммы долга, но не менее 150р — вот это они и есть. Вы можете заранее внести минимальный платеж (по обязательно после выписки), тогда в любом случае просрочки уже не будет. Если внести сумму 350р, то льготный период будет продолжать работать. На внесение дается 20 дней в новом расчетном периоде, их называют «платежный период» или на схеме «Льготный период №2». Лучше внести платеж не в последний день а за 2-3 дня, для надежности.

Кроме того приходит и СМС-выписка с теми же двумя суммами и датой платежа (дата в Сбербанке одна и для обязательного платежа, и для платежа льготного периода, в отличие от ОТП-банка, например).

В день выписки, пока не было новых операций по карте, по ссылке «Задолженность» видно примерно такую информацию:

Т.е. если вы посеяли выписку (обе, и e-mail, и СМС), то в мобильном приложении всегда можно посмотреть, сколько платить к дню обязательного платежа, до которого у нас еще почти 20 дней. Тем временем, можно продолжать пользоваться картой, вот список операций

Здесь 385 рублей потрачено до 14 февраля и еще 10 — после даты отчета по карте.

Допустим, мы сделали еще расходную операцию, и она провелась по счету карты, поэтому баланс карты изменился, изменился и размер задолженности:

Т.е. долг вырос до 395 рублей, но в очередной платеж все равно платить 385 рублей для льготного периода.

Попробуем нажать кнопку «Пополнить карту» и ткнем в поле для суммы платежа, выскочит меню с вариантами суммы:

Первым идет обязательный платеж — 150р, второй вариант — платеж для льготного периода — 385р, и есть даже третий вариант — полное погашение долга — 395р. Третий вариант полезен, если мы вдруг вышли из льготного периода и хотим в него вернуться, тогда полное погашение долга немедленно остановит начисление процентов и вернет нас в льготный период.

Первым идет обязательный платеж — 150р, второй вариант — платеж для льготного периода — 385р, и есть даже третий вариант — полное погашение долга — 395р. Третий вариант полезен, если мы вдруг вышли из льготного периода и хотим в него вернуться, тогда полное погашение долга немедленно остановит начисление процентов и вернет нас в льготный период.

Оплата ЖКХ и мобильной связи без комиссии по кредитным картам Сбербанка

Разумеется, вы можете без комиссии оплачивать кредитной картой Сбербанка Visa Gold услуги любых операторов связи или многих поставщиков услуг ЖКХ, прямо из Сбербанк-онлайн или на сайте поставщика, никакой комиссии не будет. Однако и кэшбэка вы не получите.

Бонусы Спасибо и бесплатная кредитка Сбербанка Visa Gold

Изначально по получении карты, на ней подключен второй уровень бонусной программы «Спасибо» от Сбербанка — «Большое спасибо», см. https://spasibosberbank.ru/ . Т.е. вам будут начислять 0.5% бонусами от суммы покупки. И чтобы поддерживать тот же уровень, вы должны каждый месяц делать покупок на сумму 5000р., причем так чтобы сумма покупок была не менее чем 30% от суммы снятия наличных. Кроме того, нужно выполнить задание «на выбор» — хранить от 10000 рублей или потратить не менее 10% от лимита на кредитной карте.

Не знаю, кого может устроить такая «бонусная программа», а меня — нет, по любой другой карте платят минимум 1%, причем по большей части деньгами, а не «спасибами», которые еще нужно где-то пристроить. Для карты MasterCard условия точно такие же, как и для Visa.

Снятие наличных с кредитки Сбербанка — комиссия и проценты

Вообще говоря, кредитные карты плохо подходят для снятия наличных кроме некоторых исключений типа карты Альфа-банка «100 дней без процентов». Хуже всего подходят карты банка Восточный (ставка 78.9% годовых и комиссия 4.9% +399 руб за снятие наличных) и банка Тинькофф (ставка до 49.9% и комиссия 2.9% + 249 руб). В этом смысле кредитные карты Сбербанка подходят для снятия наличных намного лучше, их условия более гуманны: комиссия — 3% от суммы, но не менее 390 руб, и типичная ставка — 23.9% годовых. Но на снятые наличные никакого беспроцентного периода уже не будет.

Как пополнить карту Сбербанка?

Разумеется, можно пополнить с другой (дебетовой) карты внутри банка в Сбербанке.онлайн — это самый удобный способ. Для этого лучше всего подойдет карта Сбербанка Моментум с бесплатным обслуживанием или зарплатная, если у вас такая есть.

Кроме того, 08.04.2020 Сбербанк отменил комиссию за с2с-пополнение (ранее 1,2%). Теперь можно пополнить карты Сбербанка с карт других банков: через приложение или через сервис на сайте банка. Годом ранее была отменена комиссия за пополнение кредитных карт, правда, сроки зачисления могли достигать 72 часов.

Акция была до 1 мая, но она работает и сейчас. Эта возможность пополнения не афишируется банком, как и переводы по СБП.

Еще один способ — пополнить через СБП дебетовую карту, а с нее — кредитную.

Лимиты: 30000/раз, 150000/сутки, 1500000/мес, макс. 30 операций.

Бесплатная золотая кредитка Сбербанка — в чем подвох?

Пока я не нашел ни одного подвоха, подводного камня или минуса:

- Страховку только слегка предложили и не впаривали.

- Единственный минус — это Кэшбэк. Он бестолковый и издевательски маленький — 0.5% «спасибами», и то не факт. Это недостаток, минус, но никак не подводный камень.

- Период без процентов — 50 дней вместо 55 у большинства кредиток — так это было известно заранее, это тоже не подвох.

- Еще небольшой минус — пополнение кредитки Сбербанка происходит не мгновенно, и при внесении наличных через банкомат, и даже при внутреннем переводе между своими счетами с дебетовой карты на кредитную. Рассчитывайте что платеж придет через пару часов или даже на следующий день, т.е. 1 день нужно держать в запасе. На скриншоте операция перевода между своими счетами уже состоялась, а баланс счета кредитной карты пока остался прежним — долг в 395 рублей.

В следующих сериях — «смертельный номер»:

- Погашение долга без льготного периода и начисление процентов

- Как вернуться в льготный период с минимальными потерями

Вторая серия — проценты по золотой кредитной карте Сбербанка

- 15.03 — дата выписки — долга нет, на карте полный кредитный лимит 64000. Ставка по кредиту: 23,90%

- 19.03 — расходная операция на 200 рублей (пополнение телефона). Долг — 200 рублей, проценты включились, т.к. я не планирую выполнять условия беспроцентного периода

- 14.04 — дата выписки (отчетная дата), выписка по карте (отчет по кредитной карте). Долг — 200 рублей, обязательный платеж — 150 рублей. Пока платить ничего не нужно, крайняя дата платежа — 05 мая.

- 04.05 — планирую внести минимальный платеж 150 рублей. 46 дней после расходной операции.

- 05.05 — крайняя дата платежа и формирование выписки (отчетная дата). По моим расчетам процентов накапает 6 руб. 04 коп

Вот как это выглядит в мобильном приложении Сбербанк.Онлайн

Из 64000 кредитного лимита осталось 63800, потрачено 200 рублей, внести нужно минимум 150. Если нажать «Задолженность», то увидим детали:

Здесь видно, что 5 мая — крайняя дата внесения обязательного минимального платежа в 150 рублей. Ниже указана сумма «льготная задолженность», дата та же самая. Если я заплачу 200 руб., то у меня продолжится льготный период. Но я хочу нарушить его условия, поэтому внесу только 150. Пропустить платеж сложно, за 2 дня до даты платежа в 10:00 в приложение пришло уведомление:

Чтобы пополнить кредитку, пополняю её с другой карты Сбербанка, выбираю первый пункт:

Сколько мне придется заплатить процентов, узнаем через 10 дней, с ежемесячной выпиской 15 мая. Предварительный расчет в Excel показывает что придется выложить 6 рублей и 24 копейки:

По моим расчетам, долг 200 рублей был 45 дней, затем еще 11 дней до даты второй выписки долг был 50 рублей. При ставке 23,9% годовых это дает 6,236 рубля.

К 15.05 сформировалась выписка за период:

Получилось что набежало 6.33 рубля процентов. Короче, подтвердить правильность начисления процентов до копеечки — я не смог и бросил это занятие. В любом случае рекомендую по всем кредитным картам пользоваться беспроцентным периодом (я бы сказал по-другому — беспроцентным режимом). А если не получится, то стараться как можно быстрее полностью закрыть долг, потому что проценты по кредитке 23-25% годовых, а по вкладам — максимум 5% годовых.

Как закрыть кредитку Сбербанка на 50 дней?

В мобильном приложении в настройках карты в самом низу есть строчка «Закрыть (отказаться от использования)». Но если туда нажать, вы увидите надпись

Закрыть эту карту можно только в офисе банка

В офисе Сбера у меня не потребовали сам пластик, но кроме паспорта зачем-то спросили, с собой ли у меня дебетовая карта, типа для идентификации. Но я ее не взял. Тогда мне сначала проверили номер телефона, отправили пятизначный код, который нужно было ввести в терминал для приема карт. И только после этого началась процедура обслуживания и приема заявления по закрытию кредитной карты. Само закрытие карты и договора со счетом происходит 45 дней, тут ничего не изменилось.

Часто задаваемые вопросы по отзыву

Судя по цифрам, это не кредит, а кредитная карта Сбербанка России, и ставка совпадает — 25.9%. Это совсем другой продукт, там все не так, как у кредита. Если вы «берете» деньги не наличными, а делаете покупку, причем в «правильный» день, то можете обойтись вообще без процентов, если вовремя вернете всю сумму. А если вы снимете наличные, то не будет никакого беспроцентного периода и проценты будут «капать» с первого дня. Причем вы сразу заплатите 3% комиссии за снятие наличных. Итого:

сумма кредита — 300 тыс +3% = 309 тыс.

Проценты — 25,9*50/366 = 3.54% — это 10933 руб

Перемножаем и получаем — сумма набежавших процентов и 9000 комиссия, итого 19933 руб.

Советую разобраться, как правильно пользоваться кредитными картами и их льготным периодом, чтобы не делать таких подарков банкам.

50 дней? Это вы про льготный период кредитной карты Сбербанка России? Он не действует на снятые наличные. И первый обязательный платеж будет раньше чем через 50 дней. Дата платежа не привязана к дате первой операции.

С другой стороны, кредитная карта дает вам много свободы, вы можете через месяц вернуть Сбербанку только 10 тыс. Потом еще 8-10 тыс. Можете растянуть возврат на пару лет, но чем дольше это сомнительное «удовольствие», тем дороже оно вам обойдется, проценты-то капают каждый день.

Сколько накапает, можете сами посчитать, когда узнаете ставку по кредитной карте (обычно в Сбере это 24-26% годовых). За 1 день ставка/366 дней и умножить на сумму долга на текущий день. Чем активнее будете гасить, тем меньше накапает процентов.

Сбербанк снизил минимальный платеж по кредитным картам по основному долгу с 4% до 3%.

Клиентам Сбербанка стала доступна функция смены пин-кода карты в веб-версии «Сбербанк Онлайн». Ранее поменять пин можно было только в мобильном приложении — с апреля 2019.

Кстати, в банкоматах Сбербанка появилась возможность менять пин-код по картам других банков.

24.06.2019 — теперь Сбербанк разрешает выполнять переводы с кредитных карт, раньше такие операции были невозможны. Пока только с сайта в личном кабинете Сбербанк.Онлайн. Позже обещают включить эту функцию и в мобильном приложении.